「投資の大原則」と聞くとなんだか難しそう。投資初心者でも理解できるかな。

そう感じた人にぜひ読んでほしい1冊です。

投資の名著と呼ばれる本に「敗者のゲーム」と「ウォール街のランダムウォーカー」

があるのですがどちらも初心者に理解するのはやや難しいです。

しかし、この本は名著と呼ばれる2冊の内容を初心者向きにまとめてくれています。

この記事を読んで投資の基本を理解し、実際に投資を始めてみましょう。

- 若いうちから貯蓄を始める

- シンプルな投資法

- 暴落期でもあてはまる大原則

- まとめ

若いうちから貯蓄を始める

いくら投資のことを考えても投資をするお金がないことには始めることはできません。

投資を始めるにあたってまずやることは貯蓄をすることです。

単純ですが、収入>支出の状態を作ることができれば貯蓄は増えていきます。

多くの人が収入を増やすことを考えますが、簡単なのは支出を減らす方(=節約)です。

節約と聞くと無理に我慢するイメージがありますがそうではありません。

第一歩として無駄遣いをやめることです。

衝動買いしたり、買ったのに使わなかったものはありませんか?

私は思い返すとかなりあります。(笑)

買い物で同じ失敗をしないように気を付けるそれだけのことです。

貯蓄が大切なことは分かりました。ではなぜ若いうちから貯蓄をして投資にお金を回すのか?

それは時間を味方につけるためです。

ゆっくりと確実にお金を貯める秘訣は「投資で得た利益を再投資すること」です。

これを「複利」といいます。

アインシュタインの有名な言葉に「複利は人類最大の発明である」という言葉があります。

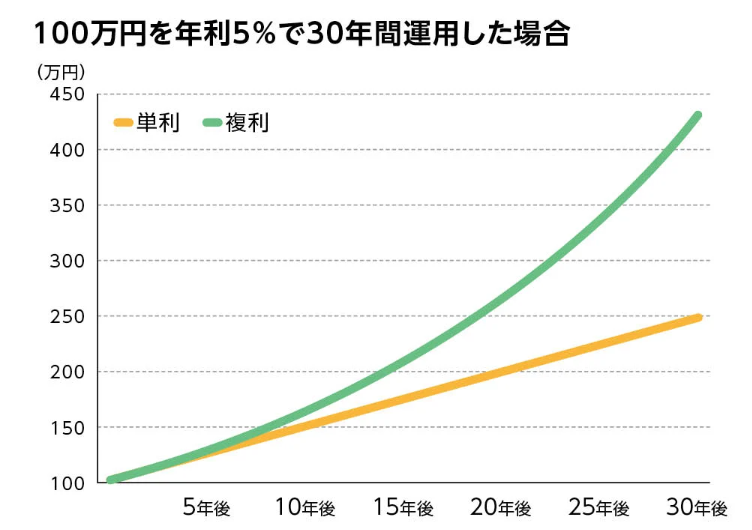

では複利とは何なのか?複利と単利の違いを示したグラフを使って説明します。↓

複利と単利のグラフをみると増え方は一目瞭然で複利の方が大きいです。

このケースでは30年後に200万円の差がついています。投資額が増えればもっと差が付きます。

ではなぜ複利の方が増えていくのでしょうか?

それは複利だと投資したお金に利息が付くだけではなく、その利息にも利息が付くからです。

何を言っているかよく分からないですよね。(笑)

イメージとしては雪だるまを思い浮かべてください。

雪だるまを作るとき、最初は手で小さな雪玉を作ります。

その後、ある程度の大きさになったら雪の上で転がしていきます。

初めは雪玉を大きくするのが大変ですが、転がしていくうちにみるみる大きくなったのを

思い出してください。まさに複利は雪だるま作りと同じなのです。

初めは少額の投資したお金に利息が付き、利息付きのお金にさらに利息が付いていくのです。

複利の力が理解できたでしょうか。

理解はできたけど今から投資しても遅くないかと思う人がいるかもしれません。

結論から言うと遅くありません。

なぜなら、人生で一番若いのは今日であり今日から投資を始めればいいからです。

お金が増えるかどうかは行動するかしないかその差だけです。

シンプルな投資法

シンプルな投資法として挙げるのはインデックス・ファンドへの投資です。

インデックス・ファンドに投資するというのは市場を構成する株をまとめて買うことです。

市場というのは売り手と買い手が取引する場所であり、

有名な市場に東京証券取引所やニューヨーク証券取引所があります。

先ほどお伝えした通りインデックス・ファンドは市場を構成する株をまとめて買うため、

市場平均程度のリターンが得られます。(平均的な利回り4~6%)

このリターンは高いのか?低いのか?

投資のプロが運用するアクティブ運用と比較してみましょう。↓

| インデックス運用 | アクティブ運用 | |

| 投資目標 | 市場平均とほぼ同じリターン | 市場平均を上回るリターン |

| 手数料 | 低めの商品が多い | 高めの商品が多い |

| メリット | 銘柄選びの手間がかからない | 商品の種類が豊富 |

| 注意点 | 投資リターンはあくまで市場の成長次第 | 必ずしも市場平均に勝てるとは限らない |

結論から言うとほとんどのインデックス運用がアクティブ運用を上回ります。

アクティブ運用で市場平均に勝てるものはわずかです。

ではなぜこのような結果になるのか?投資のプロが優秀ではないからか?

そんなことはありません。答えは手数料の差です。

アクティブ運用には投資のプロに払う手数料が含まれます。

一方でインデックス運用は市場に投資しているだけなので優良銘柄を探し回る

投資のプロに対して手数料を払う必要がありません。

低コストのインデックス運用にかかる手数料(0.5~2.5%)はアクティブ運用の10分の1程度です。

シンプルな投資法としてコストの低いインデックス運用から始めましょう。

暴落期でもあてはまる大原則

ここでは以下の3つの基本原則を紹介します。

①ドルコスト平均法

②分散投資

③リバランス

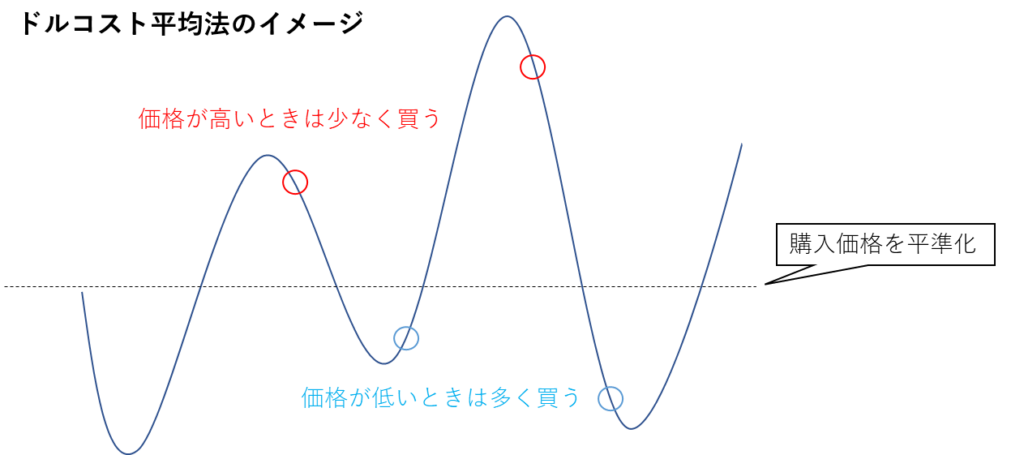

1つ目のドルコスト平均法とは価格が変動する金融商品を「常に一定の金額で時間を分散して

定期的に買い続ける手法」です。

この手法で買うことで価格が低いときの購入量は多く、価格が高いときの購入量は少なくなります。↓

一定の金額を積み立てる期間が長くなるほど価格の変動が抑えられます。(価格の平準化)

つまり長期的に見ると適正な価格で投資ができることになります。

2つ目の分散投資とは株式市場は必ず変動するものなので資産全体の中に

比較的価格の安定した金融商品を組み合わせておくということです。

金融商品の組み合わせの例としては株式と債券があります。

理由として債権の価格が比較的安定しているからです。

また、株式と債券を組み合わせるのはそれぞれの価格が逆の動きをする傾向があるからです。

このように組み合わせることでリスクを減らすことができます。

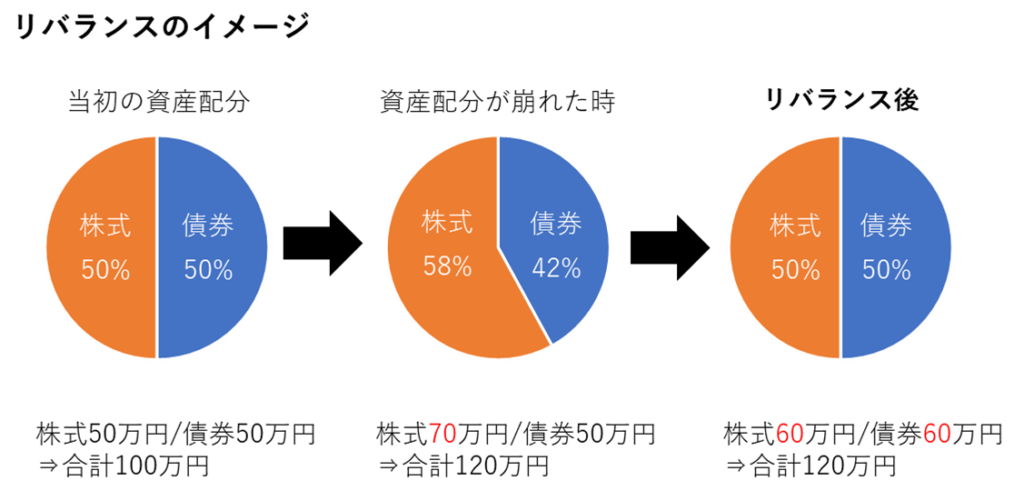

3つ目のリバランスとは資産配分を見直すことです。

配分比率が崩れた時に元の配分に戻るように調整します。↓

当初の資産配分が株式と債券に50万円ずつだったとします。

仮に株式の価格が70万円まで上昇したとすると株式の比率が大きくなります。

すると当初の資産配分が崩れ、想定したリスク・リターンとかけ離れてしまいます。

崩れた資産配分を戻すには価格が上昇した株式の一部を売却して(70→60万円)

代わりに債券を購入する(50→60万円)必要があります。

これを「リバランス」といいます。ではリバランスはいつ行えばいいのでしょうか?

人によって考え方は違いますが、個人的には半年か1年に一度で大丈夫だと思います。

あらかじめ自分の中でタイミングを決めておくとよいでしょう。

本書では年齢ごとに資産配分を変えていくことを提案しています。

今の自分の年齢にあった資産配分が気になった方はぜひ一度本書で確認してみて下さい。↓

まとめ

最後まで読んでいただきありがとうございます。

投資の大原則にある3つの基本原則をご紹介しました。

①ドルコスト平均法

②分散投資

③リバランス

投資を長く続けていくためには投資に対する基礎知識がとても重要です。

本書で基礎知識を身に着け、実際に投資を始めてみましょう!

コメント